- · 《投资与创业 》刊物宗旨[06/30]

- · 《投资与创业 》征稿要求[06/30]

- · 《投资与创业 》投稿方式[06/30]

- · 《投资与创业 》栏目设置[06/30]

创业板注册制改变市场规则投资者需要注意些什

作者:网站采编关键词:

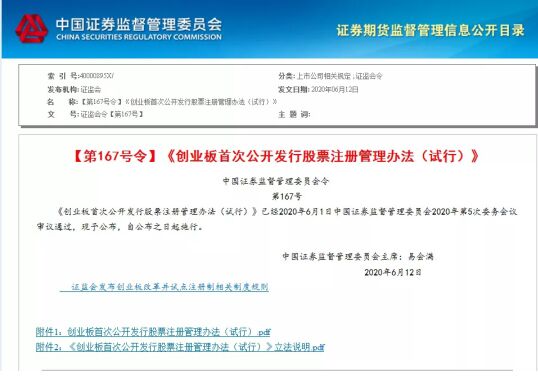

摘要:创业板注册制来了。6月12日晚,证监会、深交所相继发布了创业板改革并试点注册制的一系列制度文件,创业板注册制的各项规则、规定也因此浮出水面。或许创业板注册制的正式落地

创业板注册制来了。6月12日晚,证监会、深交所相继发布了创业板改革并试点注册制的一系列制度文件,创业板注册制的各项规则、规定也因此浮出水面。或许创业板注册制的正式落地还要等到今年三季度,但创业板注册制的发审工作先行,从6月15日起就"开门迎客", 开始受理创业板在审企业的首次公开发行股票、再融资、并购重组申请,创业板的一只脚踏进了注册制时代。

从深交所发布的创业板注册制的各项规则来看,对原来市场规则的改变是明显的。其中,与投资者密切相关,或需要引起投资者高度关注的内容主要包括:

一是为投资者开设创业板账户设置了门槛。目前已开通创业板账户的投资者,需要重新签订风险揭示书,然后可以继续进行创业板的股票投资事宜。但对于目前还没有开通创业板账户的投资者,如果要新开创业板账户的话,不仅需要有两年的投资经验,同时还需求前20交易日日均股票资产达到10万元的标准。由于在目前A股开户的投资者中,资金不足10万元的投资者占据了7成左右,所以对于目前还没有开通创业板账户的投资者来说,10万元的门槛设置会将其中的不少投资者挡在创业板的大门之外。

二是创业板注册制实施后,新股上市前5个交易日不设涨跌幅限制,5个交易日后改为20%的涨跌幅限制。创业板之前挂牌的股票,也都实行20%的涨跌幅限制。对于投资者来说,这无疑是一件非常刺激的事情。打新中签的投资者,新股上市首日或许就可以获利百分之几百;而创业板老股,投资者如果买到"地天板",一天盈利也可以达到40%以上。当然,放开与放宽涨跌幅对于投资者是双刃剑,震幅的加大,也意味着风险的加大,投资者操作不慎,一天亏损20%、30%并不稀奇,吃"天地板"也是有可能的。

三是盘中交易规则也有改变,投资者买卖股票的难度有所增加。股票交易规则增加了连续竞价期间的"价格笼子"。规定连续竞价阶段限价申报的买入申报价格不得高于买入基准价格的102%,卖出申报价格不得低于卖出基准价格的98%。这样投资者原来为买入卖出方便,直接按涨停板买进、跌停板卖出的填单方法就行不通了。在交易活跃的时候,投资者想买进的或许买不到,想卖出的也许卖不掉。

四是注册制下IPO的条件放宽了,甚至允许未盈利企业上市。这对于投资者来说,一方面意味着新股本身的投资风险增加了;另一方面随着IPO条件的放宽,新股上市更加容易,壳资源也将进一步贬值。如此一来,壳资源股的投资风险也会相应增加。

五是增设ST、*ST制度,ST为其他风险警示,*ST为退市风险警示。其中,ST的五种情形为:生产经营受严重影响且预计三个月内不能恢复正常;主要银行账号被冻结;董事会无法正常召开会议并形成董事会决议;向控股股东或其关联人提供资金,或违规对外担保且情形严重;以及交易所认定的其他情形。*ST的情形为:最近一个会计年度经审计的净利润为负且营收低于1亿元;最近一个会计年度经审计的期末净资产为负值;最近一个会计年度财报被出具无法表示意见或否定意见;此外,触及规范类、重大违法类退市情形的,也会被提前实施*ST风险警示。

六是创业板的退市更容易了。在目前退市标准的基础上,新增了多条退市标准。如:连续一百二十个交易日通过深交所交易系统实现的股票累计成交量低于200万股;连续二十个交易日每日股票收盘市值均低于3亿元;连续二十个交易日每日公司股东人数均少于400人。同时,公司因触及财务类指标被实施*ST后,下一年度财务报告被出具保留意见的,也将被终止上市。

创业板这些规则的修改,是与创业板的改革与注册制试点相适应的。而从投资者的角度来说,这些规则的修改,既是基于保护投资者利益的需要,同时也是方便投资者投资的需要。而作为硬币的另一面,这些规则的修改,也凸现了创业板的投资风险。所以,作为投资者来说,需要了解这些规则,适应这些规则,进而有效地规避或减少创业板的投资风险,获取创业板成长带来的投资收益。而要做到这一点,投资创业板ETF基金或是中小投资者的一个重要选择。

与倍受投资者质疑的上证指数不同,创业板指数是一个非常有特点的指数。创业板始终坚持服务于创新型、成长型企业,而于2010年6月1日起正式发布的创业板指数,定位创业板市场标尺指数。创业板指数从创业板市场中选取流动性好、市值规模大的100只股票构成指数样本。目前,创业板指数的100只样本股占创业板上市公司数量的12.3%,总市值规模达到3.7万亿,与发布之初相比实现十年十倍增长,对创业板市场市值覆盖率达到52%,充分体现出了创业板指数对创业板市场的整体表征作用。而且经过10年发展,目前创业板指数的主要权重股已经演变为TMT、医药、中游制造和消费板块的龙头企业,涵盖了半导体、5G、自主可控、云计算、人工智能、新能源汽车、创新药等热点主题。因此,这是一个很值得投资的指数。

文章来源:《投资与创业》 网址: http://www.tzycyzz.cn/zonghexinwen/2020/0710/369.html